Poziom cyfryzacji polskich banków plasuje je w awangardzie europejskiego sektora bankowego

Katgoria: IT Solutions / Utworzono: 01 wrzesień 2016

Poziom cyfryzacji polskich banków plasuje je w awangardzie europejskiego sektora bankowego

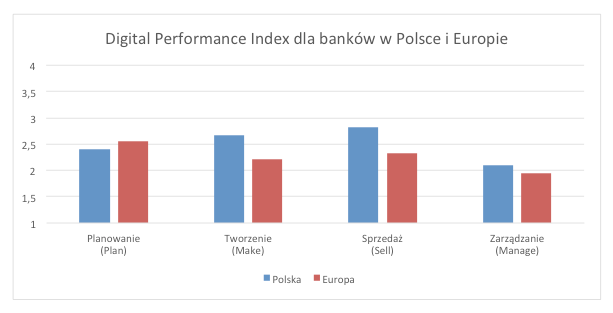

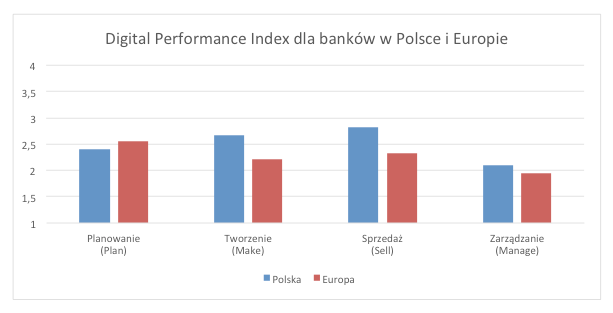

Badanie Digital Performance Index, analizujące dojrzałość cyfrową największych instytucji w Europie i na świecie, zostało po raz pierwszy przeprowadzone przez Accenture również w Polsce. Zrealizowano je na czterech płaszczyznach: planowanie inicjatyw cyfrowych (Plan), tworzenie produktów cyfrowych (Make), sprzedaż produktów i usług w sposób cyfrowy (Sell) oraz zarządzanie procesami wewnętrznymi (Manage).

Wyniki badania 17 banków działających na terenie Polski zostały porównane z wynikami największych europejskich banków i instytucji finansowych. Z porównania wynika, że polskie banki są bardziej aktywne i skore do innowacji cyfrowych niż ich europejscy konkurenci, szczególnie w obszarze sprzedaży, a także w obsłudze i angażowaniu klientów przy wykorzystaniu kanałów cyfrowych. Badanie pokazuje również, że inwestowanie w obszary cyfrowe przyczynia się do wzrostu liczby klientów i przekłada na lepsze wyniki finansowe.

W trzech z czterech kluczowych kategorii – Sprzedaż (Sell), Tworzenie (Make), Zarządzanie (Manage) polskie banki wypadły lepiej niż średnia europejska. Jedynie w obszarze Planowania (PLAN) średnia ocena dla podmiotów działających w Polsce była niższa niż w Europie. Potwierdza to, że jeszcze nie wszystkie polskie banki w pełni dostrzegają, jak istotną rolę odgrywa holistyczna strategia cyfrowa, chociaż największe i najbardziej zaawansowane banki wdrażają ją już od kilku lat.

Rozdrobniony i konkurencyjny rynek bankowy w Polsce powoduje, że innowacje polskich banków nastawione są na dotarcie do klienta, wprowadzanie nowych cyfrowych produktów i usług, przeprojektowywanie procesów sprzedaży i obsługi oraz, co za tym idzie, modernizację i rozwój systemów transakcyjnych. Przekłada się to na wysokie noty banków polskich w kategoriach Sprzedaży (SELL) oraz Tworzenie (MAKE). Dzięki tego rodzaju inicjatywom banki – liderzy cyfrowości – mogą poszczycić się wzrostem liczby nowych klientów oraz rachunków bieżących, podczas gdy w przypadku banków niedoceniających cyfrowych kanałów, dynamika pozyskiwania nowych klientów i rachunków jest mniejsza.

Słabszą stroną cyfryzacji polskich banków są rozwiązania wewnętrzne, szczególnie te w zakresie zarządzania zasobami ludzkimi i ich wydajnością oraz mierzenia efektywności wykonywanych zadań. Do tej kategorii zalicza się, przykładowo, wykorzystanie platform elektronicznych do kształcenia oraz rozwoju pracowników czy też wykorzystanie zaawansowanych rozwiązań analitycznych w optymalizowaniu zadań oraz całych procesów. W tym przypadku systemy polskich banków są często zlepkiem różnych rozwiązań wdrażanych osobno, a następnie dostosowywanych do zmieniających się wymagań.

Inne rozwiązania na rynku polskim, które wyróżniają polskie banki to system płatności Blik wprowadzony przez PKO BP i stosowany także przez inne banki, pozwalający na wypłaty z bankomatów i płatności za pomocą telefonu komórkowego, również przez internet – bez użycia karty bankowej. Silną stroną systemu jest duża niezależność od parametrów technicznych telefonu i NFC. Polski sektor bankowy nastawiony jest na innowacje - coraz powszechniejsze staje się stosowanie rozwiązań biometrycznych (np. logowanie za pomocą odcisku palca czy głosu).

W porównaniu z rodzimymi bankami ich europejskie odpowiedniki są bardziej innowacyjne pod względem rozwiązań wewnętrznych, nie obawiają się współpracy i inwestycji w firmy z sektora fin-tech poprzez fundusze venture capital (np. BBVA Ventures w Hiszpanii) ani inicjatyw open innovation (współpraca Commerzbanku w Niemczech ze start-upami w ramach Rhein Main Incubator), rozwijają robotykę (testy w Barclays i RBS w Wielkiej Brytanii) i umiejętności cyfrowe pośród swoich pracowników (inicjatywa szkoleniowa Digital For All oraz MOOC w Societe Generale we Francji), jak również są bardziej otwarte na współpracę z partnerami biznesowymi, udostępniając im API (Credit Agricole we Francji).

Cyfryzacja przynosi korzyści, a duże instytucje mogą więcej

Badanie Accenture pokazało, że w zależności od stopnia cyfryzacji i ich pozycji finansowej, banki można podzielić na cztery grupy: cyfrowych liderów (banki silne finansowo i mocno zcyfryzowane), tradycyjnych liderów (banki silne finansowo, ale słabiej zcyfryzowane), cyfrowych innowatorów (mniejsze banki stawiające na agresywny wzrost i silny rozwój cyfrowy) oraz instytucji raczkujących cyfrowo (banki mniejsze i mniej zcyfryzowane).

W przypadku polskich instytucji dwie kategorie są zdecydowanie najszerzej reprezentowane – cyfrowi liderzy i banki raczkujące cyfrowo. Mniejsze instytucje są słabiej zaawansowane pod względem realizowania holistycznej strategii cyfrowej oraz we wprowadzaniu rozwiązań cyfrowych – tu potrzebne są inwestycje w każdym z obszarów, by skrócić dystans dzielący ich od liderów.

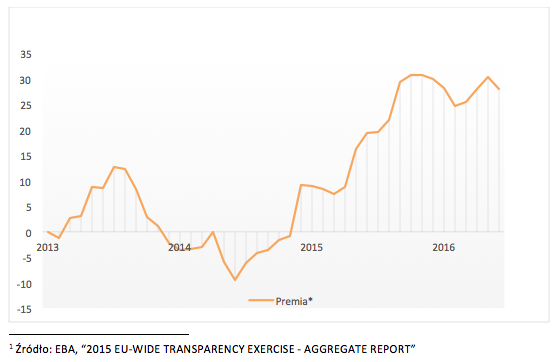

Badanie Accenture pokazuje ponadto, że poziom rozwoju usług cyfrowych w obszarze SELL idzie w parze ze wzrostem liczby nowych klientów. To banki najbardziej innowacyjne i zaawansowane przyciągają nowych klientów oczekujących bardziej angażujących, spersonalizowanych i bogatych w nowe produkty i usługi rozwiązań. Podobna zależność zachodzi pomiędzy poziomem wskaźnika efektywności kosztowej (koszty operacyjne / przychody) a zaangażowaniem w cyfryzację. Polskie banki o najbardziej zaawansowanych cyfrowych rozwiązaniach wewnętrznych mają jednocześnie niższy wskaźnik efektywności kosztowej nie tylko na tle mniej zcyfryzowanych banków w Polsce, ale też w porównaniu do banków europejskich . Ma to również odzwierciedlenie w poziomie zaufania inwestorów giełdowych. Od początku 2015 roku koszyk akcji pięciu banków o najwyższym poziomie cyfryzacji zanotował wyraźnie lepszą skumulowaną stopę zwrotu niż koszyk akcji pozostałych banków, notowanych na Giełdzie Papierów Wartościowych w Warszawie.

W trzech z czterech kluczowych kategorii – Sprzedaż (Sell), Tworzenie (Make), Zarządzanie (Manage) polskie banki wypadły lepiej niż średnia europejska. Jedynie w obszarze Planowania (PLAN) średnia ocena dla podmiotów działających w Polsce była niższa niż w Europie. Potwierdza to, że jeszcze nie wszystkie polskie banki w pełni dostrzegają, jak istotną rolę odgrywa holistyczna strategia cyfrowa, chociaż największe i najbardziej zaawansowane banki wdrażają ją już od kilku lat.

Rozdrobniony i konkurencyjny rynek bankowy w Polsce powoduje, że innowacje polskich banków nastawione są na dotarcie do klienta, wprowadzanie nowych cyfrowych produktów i usług, przeprojektowywanie procesów sprzedaży i obsługi oraz, co za tym idzie, modernizację i rozwój systemów transakcyjnych. Przekłada się to na wysokie noty banków polskich w kategoriach Sprzedaży (SELL) oraz Tworzenie (MAKE). Dzięki tego rodzaju inicjatywom banki – liderzy cyfrowości – mogą poszczycić się wzrostem liczby nowych klientów oraz rachunków bieżących, podczas gdy w przypadku banków niedoceniających cyfrowych kanałów, dynamika pozyskiwania nowych klientów i rachunków jest mniejsza.

Słabszą stroną cyfryzacji polskich banków są rozwiązania wewnętrzne, szczególnie te w zakresie zarządzania zasobami ludzkimi i ich wydajnością oraz mierzenia efektywności wykonywanych zadań. Do tej kategorii zalicza się, przykładowo, wykorzystanie platform elektronicznych do kształcenia oraz rozwoju pracowników czy też wykorzystanie zaawansowanych rozwiązań analitycznych w optymalizowaniu zadań oraz całych procesów. W tym przypadku systemy polskich banków są często zlepkiem różnych rozwiązań wdrażanych osobno, a następnie dostosowywanych do zmieniających się wymagań.

Inne rozwiązania na rynku polskim, które wyróżniają polskie banki to system płatności Blik wprowadzony przez PKO BP i stosowany także przez inne banki, pozwalający na wypłaty z bankomatów i płatności za pomocą telefonu komórkowego, również przez internet – bez użycia karty bankowej. Silną stroną systemu jest duża niezależność od parametrów technicznych telefonu i NFC. Polski sektor bankowy nastawiony jest na innowacje - coraz powszechniejsze staje się stosowanie rozwiązań biometrycznych (np. logowanie za pomocą odcisku palca czy głosu).

W porównaniu z rodzimymi bankami ich europejskie odpowiedniki są bardziej innowacyjne pod względem rozwiązań wewnętrznych, nie obawiają się współpracy i inwestycji w firmy z sektora fin-tech poprzez fundusze venture capital (np. BBVA Ventures w Hiszpanii) ani inicjatyw open innovation (współpraca Commerzbanku w Niemczech ze start-upami w ramach Rhein Main Incubator), rozwijają robotykę (testy w Barclays i RBS w Wielkiej Brytanii) i umiejętności cyfrowe pośród swoich pracowników (inicjatywa szkoleniowa Digital For All oraz MOOC w Societe Generale we Francji), jak również są bardziej otwarte na współpracę z partnerami biznesowymi, udostępniając im API (Credit Agricole we Francji).

Cyfryzacja przynosi korzyści, a duże instytucje mogą więcej

Badanie Accenture pokazało, że w zależności od stopnia cyfryzacji i ich pozycji finansowej, banki można podzielić na cztery grupy: cyfrowych liderów (banki silne finansowo i mocno zcyfryzowane), tradycyjnych liderów (banki silne finansowo, ale słabiej zcyfryzowane), cyfrowych innowatorów (mniejsze banki stawiające na agresywny wzrost i silny rozwój cyfrowy) oraz instytucji raczkujących cyfrowo (banki mniejsze i mniej zcyfryzowane).

W przypadku polskich instytucji dwie kategorie są zdecydowanie najszerzej reprezentowane – cyfrowi liderzy i banki raczkujące cyfrowo. Mniejsze instytucje są słabiej zaawansowane pod względem realizowania holistycznej strategii cyfrowej oraz we wprowadzaniu rozwiązań cyfrowych – tu potrzebne są inwestycje w każdym z obszarów, by skrócić dystans dzielący ich od liderów.

Badanie Accenture pokazuje ponadto, że poziom rozwoju usług cyfrowych w obszarze SELL idzie w parze ze wzrostem liczby nowych klientów. To banki najbardziej innowacyjne i zaawansowane przyciągają nowych klientów oczekujących bardziej angażujących, spersonalizowanych i bogatych w nowe produkty i usługi rozwiązań. Podobna zależność zachodzi pomiędzy poziomem wskaźnika efektywności kosztowej (koszty operacyjne / przychody) a zaangażowaniem w cyfryzację. Polskie banki o najbardziej zaawansowanych cyfrowych rozwiązaniach wewnętrznych mają jednocześnie niższy wskaźnik efektywności kosztowej nie tylko na tle mniej zcyfryzowanych banków w Polsce, ale też w porównaniu do banków europejskich . Ma to również odzwierciedlenie w poziomie zaufania inwestorów giełdowych. Od początku 2015 roku koszyk akcji pięciu banków o najwyższym poziomie cyfryzacji zanotował wyraźnie lepszą skumulowaną stopę zwrotu niż koszyk akcji pozostałych banków, notowanych na Giełdzie Papierów Wartościowych w Warszawie.

Spółki zależne a ich właściciele

Porównanie banków krajowych i ich europejskich spółek matek nie wypada jednoznacznie. Polskie banki o najwyższych wskaźnikach zaawansowania cyfrowego, wyprzedzają pod względem cyfryzacji swoich zagranicznych właścicieli. Natomiast mniejsze polskie spółki córki są zazwyczaj mniej zcyfryzowane niż ich właściciele.

Spojrzenie w przyszłość

Bankowe rozwiązania cyfrowe są kształtowane przez zmieniające się potrzeby i zachowania klientów, rozwijające się technologie oraz nowe regulacje. Prowadzą do dostarczania klientom oraz partnerom biznesowym nowych produktów i usług cyfrowych do istniejących i nowych touchpointów oraz przyczyniają się do pozyskiwania klientów oraz budowania lojalności wobec banku.

Dziś najbardziej innowacyjne banki na świecie można znaleźć w Polsce, Turcji i Hiszpanii. Do grona liderów dołączają pojedyncze instytucje finansowe z Korei Południowej, Australii i Wielkiej Brytanii – co ma również odzwierciedlenie w otrzymanych nagrodach przyznawanych przez międzynarodowe instytucje śledzące rynek usług bankowych.

Obecnie większość dużych i średnich banków na świecie rozpoczęła projekty cyfryzacji – goniąc liderów na swoich rynkach. Za 2-3 lata, kiedy projekty zostaną ukończone, mogą pojawić się nowi liderzy. Obecni liderzy, aby utrzymać klientów i przyciągnąć nowych, powinni kontynuować prace nad nowymi rozwiązaniami, w szczególności w obszarach zaawansowanej analityki czy usprawnianiu „ciężkich” procesów (np. uzyskanie kredytu hipotecznego). Ponadto powinni wprowadzać rozwiązania biometryczne na szerszą skalę i rozszerzać swoją działalność, oferując usługi wykraczające poza bankowość transakcyjną,- np. rozwiązania z obszaru digital wealth management czy autoryzację przez bank cyfrowej tożsamości, która umożliwi jego klientom dostęp do innych usługodawców spoza sektora finansowego – mówi Marcin Zygmanowski, Managing Director – Digital Banking Accenture.Metodyka

Banki: PKO BP, mBank, Bank Zachodni WBK, Bank Pekao, ING Bank Śląski, Alior Bank, Bank Millennium, Getin Noble Bank, Citi Handlowy, Credit Agricole Bank Polska, Raiffeisen Polbank, Deutsche Bank Polska, Bank Pocztowy, BNP Paribas Bank, BOŚ Bank, Eurobank i Bank Smart zostały ocenione na podstawie ogólniedostępnych źródeł w czterech kategoriach:

- Planowanie (PLAN) – cyfryzacja na poziomie strategicznego planowania (dostrzeganie trendów, planowanie i zapewnienie finansowania inicjatywom cyfrowym oraz podejmowanie konkretnych działań mających na celu cyfryzację banku);

- Tworzenie (MAKE) – transformacja cyfrowa produktów i usług (projektowanie, tworzenie i wdrażanie cyfrowych produktów i usług);

- Sprzedaż (SELL) – cyfryzacja w zarządzaniu doświadczeniami klientów (angażowanie, sprzedaż i obsługa klientów w kanałach cyfrowych);

- Zarządzanie (MANAGE) – cyfryzacja zarządzania operacjami (kultura korporacyjna, narzędzia, poprawa efektywności działania, zapewnienie ciągłości działania).

Źródło: Accenture

Najnowsze wiadomości

Customer-specific AI: dlaczego w 2026 roku to ona przesądza o realnym wpływie AI na biznes

W 2026 roku sztuczna inteligencja przestaje być ciekawostką technologiczną, a zaczyna być rozliczana z realnego wpływu na biznes. Organizacje oczekują dziś decyzji, którym można zaufać, procesów działających przewidywalnie oraz doświadczeń klientów, które są spójne w skali. W tym kontekście coraz większe znaczenie zyskuje customer-specific AI - podejście, w którym inteligencja jest osadzona w danych, procesach i regułach konkretnej firmy, a nie oparta na generycznych, uśrednionych modelach.

PROMAG S.A. rozpoczyna wdrożenie systemu ERP IFS Cloud we współpracy z L-Systems

PROMAG S.A., lider w obszarze intralogistyki, rozpoczął wdrożenie systemu ERP IFS Cloud, który ma wesprzeć dalszy rozwój firmy oraz integrację kluczowych procesów biznesowych. Projekt realizowany jest we współpracy z firmą L-Systems i obejmuje m.in. obszary finansów, produkcji, logistyki, projektów oraz serwisu, odpowiadając na rosnącą skalę i złożoność realizowanych przedsięwzięć.

SkyAlyne stawia na IFS dla utrzymania floty RCAF

SkyAlyne, główny wykonawca programu Future Aircrew Training (FAcT), wybrał IFS Cloud for Aviation Maintenance jako cyfrową platformę do obsługi technicznej lotnictwa i zarządzania majątkiem. Wdrożenie ma zapewnić wgląd w czasie rzeczywistym w utrzymanie floty, zasoby i zgodność, ograniczyć przestoje oraz zwiększyć dostępność samolotów szkoleniowych RCAF w skali całego kraju. To ważny krok w modernizacji kanadyjskiego systemu szkolenia załóg lotniczych.

Wykorzystanie AI w firmach rośnie, ale wolniej, niż oczekiwano. Towarzyszy temu sporo rozczarowań

Wykorzystanie sztucznej inteligencji w firmach rośnie, ale tempo realnych wdrożeń pozostaje znacznie wolniejsze od wcześniejszych oczekiwań rynku. Dane pokazują, że z rozwiązań AI korzysta dziś wciąż niewiele przedsiębiorstw, a menedżerowie coraz częściej wskazują na bariery regulacyjne, koszty oraz brak powtarzalnych efektów biznesowych. W praktyce technologia jest testowana głównie w wybranych obszarach, a kluczowe decyzje nadal pozostają po stronie człowieka. Również w firmach, które wdrożyły AI, nierzadko towarzyszą temu rozczarowania.

Europejski przemysł cyfryzuje się zbyt wolno – ERP, chmura i AI stają się koniecznością

Europejski przemysł średniej wielkości wie, że cyfryzacja jest koniecznością, ale wciąż nie nadąża za tempem zmian. Ponad 60% firm ocenia swoje postępy w transformacji cyfrowej jako zbyt wolne, mimo rosnącej presji konkurencyjnej, regulacyjnej i kosztowej. Raport Forterro pokazuje wyraźną lukę między świadomością potrzeby inwestycji w chmurę, ERP i AI a realną zdolnością do ich wdrożenia – ograniczaną przez braki kompetencyjne, budżety i gotowość organizacyjną.

Europejski przemysł średniej wielkości wie, że cyfryzacja jest koniecznością, ale wciąż nie nadąża za tempem zmian. Ponad 60% firm ocenia swoje postępy w transformacji cyfrowej jako zbyt wolne, mimo rosnącej presji konkurencyjnej, regulacyjnej i kosztowej. Raport Forterro pokazuje wyraźną lukę między świadomością potrzeby inwestycji w chmurę, ERP i AI a realną zdolnością do ich wdrożenia – ograniczaną przez braki kompetencyjne, budżety i gotowość organizacyjną.

Najnowsze artykuły

5 pułapek zarządzania zmianą, które mogą wykoleić transformację cyfrową i wdrożenie ERP

Dlaczego jedne wdrożenia ERP dowożą korzyści, a inne kończą się frustracją, obejściami w Excelu i spadkiem zaufania do systemu? Najczęściej decyduje nie technologia, lecz to, jak organizacja prowadzi zmianę: czy liderzy biorą odpowiedzialność za decyzje czy tempo jest dopasowane do zdolności absorpcji oraz czy ludzie dostają klarowność ról i realne kompetencje. Do tego dochodzi pytanie: co po go-live - stabilizacja czy chaos w firmie? Poniżej znajdziesz 5 pułapek, które najczęściej wykolejają transformację i praktyczne sposoby, jak im zapobiec.

SAP vs Oracle vs Microsoft: jak naprawdę wygląda chmura i sztuczna inteligencja w ERP

Wybór systemu ERP w erze chmury i sztucznej inteligencji to decyzja, która determinuje sposób działania organizacji na lata — a często także jej zdolność do skalowania, adaptacji i realnej transformacji cyfrowej. SAP, Oracle i Microsoft oferują dziś rozwiązania, które na pierwszy rzut oka wyglądają podobnie, lecz w praktyce reprezentują zupełnie odmienne podejścia do chmury, AI i zarządzania zmianą. Ten artykuł pokazuje, gdzie kończą się deklaracje, a zaczynają realne konsekwencje biznesowe wyboru ERP.

Transformacja cyfrowa z perspektywy CFO: 5 rzeczy, które przesądzają o sukcesie (albo o kosztownej porażce)

Transformacja cyfrowa w finansach często zaczyna się od pytania o ERP, ale w praktyce rzadko sprowadza się wyłącznie do wyboru systemu. Dla CFO kluczowe jest nie tylko „czy robimy pełną wymianę ERP”, lecz także jak policzyć ryzyko operacyjne po uruchomieniu, ocenić wpływ modelu chmurowego na koszty OPEX oraz utrzymać audytowalność i kontrolę wewnętrzną w nowym modelu działania firmy.

Agentic AI rewolucjonizuje HR i doświadczenia pracowników

Agentic AI zmienia HR: zamiast odpowiadać na pytania, samodzielnie realizuje zadania, koordynuje procesy i podejmuje decyzje zgodnie z polityką firmy. To przełom porównywalny z transformacją CRM – teraz dotyczy doświadczenia pracownika. Zyskują HR managerowie, CIO i CEO: mniej operacji, więcej strategii. W artykule wyjaśniamy, jak ta technologia redefiniuje rolę HR i daje organizacjom przewagę, której nie da się łatwo nadrobić.

Composable ERP: Przewodnik po nowoczesnej architekturze biznesowej

Czy Twój system ERP nadąża za tempem zmian rynkowych, czy stał się cyfrową kotwicą hamującą rozwój? W dobie nieciągłości biznesowej tradycyjne monolity ustępują miejsca elastycznej architekturze Composable ERP. To rewolucyjne podejście pozwala budować środowisko IT z niezależnych modułów (PBC) niczym z klocków, zapewniając zwinność nieosiągalną dla systemów z przeszłości. W tym raporcie odkryjesz, jak uniknąć pułapki długu technologicznego, poznasz strategie liderów rynku (od SAP po MACH Alliance) i wyciągniesz lekcje z kosztownych błędów gigantów takich jak Ulta Beauty. To Twój strategiczny przewodnik po transformacji z cyfrowego "betonu" w adaptacyjną "plastelinę".

Oferty Pracy

-

Młodszy konsultant programista Microsoft Dynamics 365 Business Central

-

Konsultant programista Microsoft Dynamics 365 Business Central

-

Konsultant Microsoft Dynamics 365

-

Konsultant Wdrożeniowy Symfonia – księgowość

-

Microsoft Fabric Engineer (MFE)

-

Data/Business Analyst (PBI/Fabric)

-

CRM consultant

-

Starszy architekt systemów rozproszonych

-

Inżynier Zastosowań AI

Przeczytaj Również

Wykorzystanie AI w firmach rośnie, ale wolniej, niż oczekiwano. Towarzyszy temu sporo rozczarowań

Wykorzystanie sztucznej inteligencji w firmach rośnie, ale tempo realnych wdrożeń pozostaje znaczni… / Czytaj więcej

Vertiv Frontiers: 5 trendów, które przeprojektują centra danych pod „fabryki AI”

Centra danych wchodzą w erę „fabryk AI”, gdzie o przewadze nie decyduje już sama skala, lecz zdolno… / Czytaj więcej

Cyberbezpieczeństwo 2026. 6 trendów, które wymuszą nowe podejście do AI, danych i tożsamości

Rok 2026 zapowiada się jako moment przełomu w świecie cyfrowego bezpieczeństwa. W obliczu dynamiczn… / Czytaj więcej

Jurysdykcja danych w chmurze: dlaczego polskie firmy coraz częściej wybierają „gdzie leżą” ich system

Jurysdykcja danych przestała być detalem w umowach chmurowych – dziś decyduje o zgodności, bezpiecz… / Czytaj więcej

Tylko 7% firm w Europie wykorzystuje w pełni potencjał AI

72% firm w regionie EMEA uznaje rozwój narzędzi bazujących na sztucznej inteligencji za priorytet s… / Czytaj więcej

Chmura publiczna w Unii Europejskiej – między innowacją a odpowiedzialnością za dane

Transformacja cyfrowa w Europie coraz mocniej opiera się na chmurze publicznej, która stała się fun… / Czytaj więcej